クレジットカードは、自分の利用方法に合った1枚を選ぶことで、同じ支払い額でも年間5,000円~1万円もお得に使うことができます。

しかし、年会費やポイント還元率・サービス内容など、比較する基準があまりにも多すぎて、

「結局どのカードが1番お得なの?」

と、なかなか決めきれずに困っていませんか?

そこで、この記事では、全クレジットカードの中から利用する場所や使い方に合わせた「もっともお得に使えるお得なカード」をご紹介します。

さらに、クレジットカードのプロによる、おすすめのクレジットカードの解説や選び方も合わせてご紹介します。

マネーライター

<保有資格>

2級ファイナンシャル・プランニング技能士 証券外務員1種 行政書士

クレジットカード好きが高じてカード会社に勤務。その後紆余曲折を経て、マネーライターとして執筆・監修に携わる。マネーに関する難しい情報を分かりやすく伝えることをモットーとしている。近年はマイラーとして、マイルに特化したカードを中心に日々情報を収集。

著書:カンタンに30万マイル貯まる! 上級会員(SFC・JGC)になれる! ANA・JALマイレージ攻略ガイド 2020~2021年版

※記事内で紹介しているクレジットカードは監修者ではなく編集部が独自に選定しています

目次

項目をクリックで該当箇所へ

1. もっともおトクに使えるクレジットカードとは?

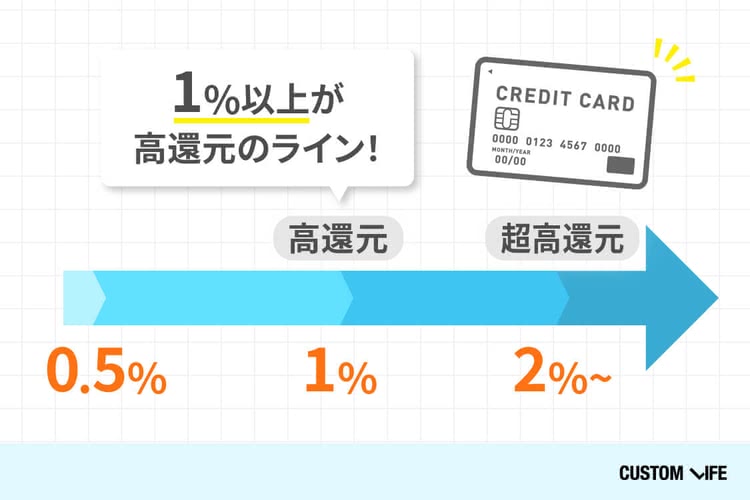

お得なクレジットカード選びにおいて、 もっとも重要な要素といえるのが「ポイントの還元率」。

基本的には、利用金額に対して 1%以上のポイントが付与されれば、還元率の高いお得なカードといえます。

ポイント1%以上は、お得なカードを選ぶ上での一つの目安。

しかし、基本の還元率が0.5%だとしても、特定の場所でお買い物をすると10倍以上にポイントアップしたり、商品が値引きされたりするカードもあります。

そのため、自分がよく行くお店で特典を最大限受けられるかどうかが、カード選びの重要なポイントとなります。

◆ポイントアップ・特典の例

|

|

| ・スーパー 提携カードの利用で5%引き |

・ネット通販 提携ネットショップの付与ポイントがUP! |

|

|

| ・レジャー施設 映画館やカラオケ店などの提携施設の料金が割引になる |

・国内/海外旅行 空港ラウンジの無料利用、貯まったポイントをマイルに交換できる |

上記のほかにも、電車利用する人に特典が多かったり、車移動が多い人がガソリンスタンドでお得になったりと、移動経路一つとってもお得なカードは変わります。

次章では、使う目的や利用する店舗に合わせて、最大限お得なサービスを受けられるカードを編集部がセレクトしてご紹介します。

2. タイプ別:お得に使えるおすすめのクレジットカードをご紹介

ここからは、編集部が選定したタイプ別にもっともお得に使えるカード13選をご紹介します。

|

・利用者アンケート …クレジットカード利用者200人にアンケートをとり、利用満足度の高いクレジットカードを調査 |

|

・編集部による選定 利用者アンケートをもとに、 クレジットカードの能力をランク付けし、タイプ別にお得なカードを選定 |

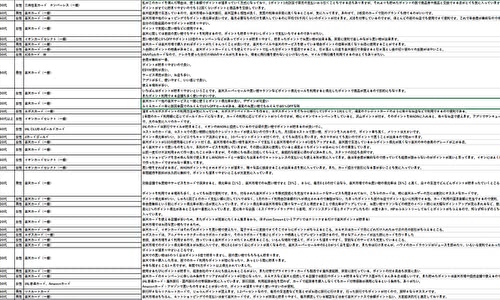

◆クレジットカードのランク付けについて

クレジットカードのプロ監修のもと、下記の条件で編集部が能力をランク付けしています。

※記事内で紹介しているクレジットカードは、監修者ではなく編集部が独自に選定しています

▼ランク付けの例

|

①年会費 | S |

| ②ポイントの貯めやすさ | A | |

| ③ポイントの使いやすさ | A | |

| ④特典の豊富さ | A |

▼各ランク評価の目安

| ①年会費 | |

| S | 無料 |

| A | 初年度年会費無料+利用条件によっては2年目も無料 |

| B | 5,000円以内 |

| C | 1万円以上 |

| ②ポイントの貯めやすさ | |

| S | そのジャンル内(タイプ)では最高レベルにポイントを貯めやすい |

| A+ | 目的や条件にマッチすれば最高レベルにポイントを貯めやすい |

| A | 一部のお店では貯めやすいが、基本還元率が低い |

| B | 基本の還元率が低く、ポイントアップできる場所も少ない |

| C | ポイントの貯めやすさを重視しているならおすすめできない |

| ③ポイントの使いやすさ | |

| S | そのジャンル内(タイプ)では最高レベルにポイントを使いやすい |

| A+ | 目的や条件にマッチすれば非常に使いやすい |

| A | 使いやすいレベルだが、一部のエリア・目的によっては不満を感じる |

| B | 目的にマッチしないと非常に使いづらい |

| C | ポイントの使いやすさを重視しているならおすすめできない |

| ④特典の豊富さ | |

| S | そのジャンル内(タイプ)では最高レベルの特典が付いている |

| A+ | 特典の内容が非常に充実している |

| A | 年会費と比べた場合に特典の内容が優れている |

| B | 最低限の特典のみ付いている |

| C | 特典を重視しているならおすすめできない |

さらに、各カードにはプロの目線で見たおすすめポイントもご紹介しています。ぜひ参考にしてくださいね。

お得に使えるおすすめのカード13選

\気になるカードをタッチしてね!/

| 使う場所を選ばない!万人におすすめの3選 | ||

楽天ユーザーなら 最大15倍付与! |

どこでも1.2% の超高還元! |

PayPayで そのまま使える! |

※各クレジットカードの情報は2022年1月時点の情報を参考にしています

※記事内の各カードの使用イメージは編集部が独自に計算をおこなっています

万人におすすめできる高還元率カードのベスト3をご紹介!

はじめに、「あれこれ考えずに使ってお得なカードが欲しい!」という方のために、おすすめの3枚をご紹介します。

\使う場所を選ばない!万人におすすめ/

基本のポイント還元率が高いため、毎月必ず発生する固定費などの支払いで、意識せずにざくざくとポイントを貯められますよ!

貯めやすさ×使いやすさのバランスが最強

楽天カード

|

年会費 | S | |

| ポイントの貯めやすさ | A+ | ||

| ポイントの使いやすさ | S | ||

| 特典の豊富さ | B | ||

基本還元率が高く、楽天市場ユーザーであればポイントがざくざく貯まるのが「楽天カード」です。

どこでお買い物をしても1%※の高還元ポイント。普段のお買い物や毎月の固定費の決済に設定しておくことで、意識せずにポイントが貯められます。

※公共料金の支払いは0.2%(500円につき1ポイント)

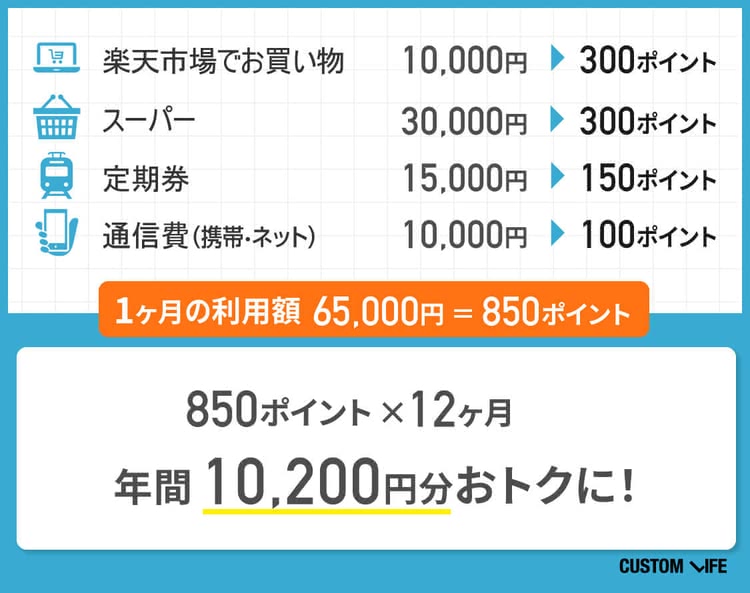

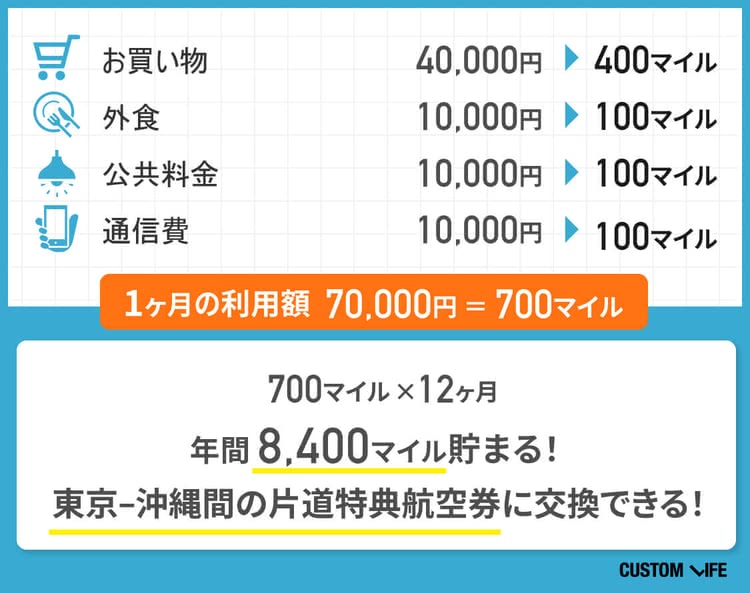

楽天カードの使用イメージ

楽天カードの使用イメージ

※「楽天市場でお買い物」は還元率3%で計算

◆楽天カードの評価を見る

| S | 年会費 |

| 永年無料 | |

| A+ | ポイントの貯めやすさ |

| 基本1%の高還元(100円につき1ポイント) | |

| 提携店でカードを提示するとポイントが貯まる | |

| 楽天市場で3%、最大15倍以上ポイントアップ | |

| 毎月5と0のつく日は楽天市場でポイント5倍 | |

| S | ポイントの使いやすさ |

| 提携施設でそのまま利用可能 | |

| 楽天PAYが使えるお店で利用できる | |

| カード利用額にポイントを充当可能 | |

| B | 特典の豊富さ |

| 旅行保険(海外のみ)あり ※利用付帯 | |

| 楽天カード ハワイラウンジ(2ヵ所)が利用可能 | |

ポイントを貯めやすくするために、電気・ガスといった生活のインフラも楽天サービスに変える人も多く、「楽天経済圏」という言葉も生まれるほど人気のカードです。

注意点としては、ポイントアップ分で付いたポイントが1ヶ月などの期間限定である場合が多いこと。「気がついたら失効していた」とならないように気をつけましょう。

楽天市場の利用頻度が多いなら、年会費が11,000円ながらもポイントがさらに貯まりやすい「楽天プレミアムカード」を選ぶのもおすすめです。

◆楽天カードのスペックをチェックする

| 貯まるポイント | 楽天ポイント |

| 選べる国際ブランド | VISA/Mastercard/JCB/American Express |

| 電子マネー対応 | 楽天Edy |

| 家族カード | あり(年会費無料) |

| ETCカード | あり(年会費550円) ※楽天ポイントクラブの会員ランク「ダイヤモンドランク」は無料 |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 2,000万円まで(利用付帯) |

どこでも1.2%の驚異の高還元率

リクルートカード

|

年会費 | S |

| ポイントの貯めやすさ | S | |

| ポイントの使いやすさ | A | |

| 特典の豊富さ | A |

基本還元率1.2%と、全クレジットカードの中でも最高水準のポイント付与率を誇る「リクルートカード」。

年会費無料のカードながら、国内・海外ともに旅行傷害保険が付くなど、特典が充実しているのも大きなメリットです。

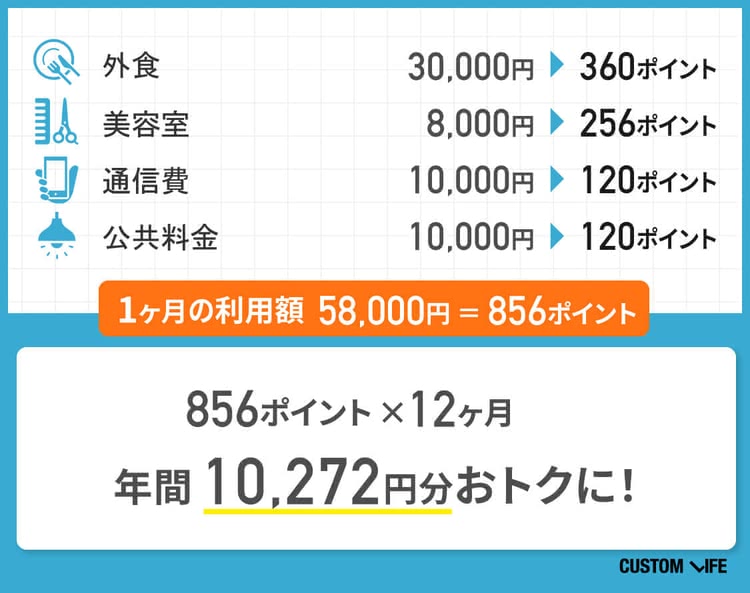

リクルートカードの使用イメージ

リクルートカードの使用イメージ

※美容室はHot Pepper Beautyを利用した場合の還元率(3.2%)で計算

◆リクルートカードの評価を見る

| S | 年会費 |

| 永年無料 | |

| S | ポイントの貯まりやすさ |

| 毎月の利用金額合計の1.2%をポイント還元 | |

| 提携ECサイトで最大4.2%の還元率 | |

| 公共料金(光熱費)を支払ってもポイントダウンなし | |

| A | ポイントの使いやすさ |

| 提携施設で使えるPontaポイントに変更可能 | |

| ドコモのdポイントに変更可能 | |

| A | 特典の豊富さ |

| 国内・海外ともに旅行損害保険あり ※利用付帯 | |

基本1.2%のポイント還元は、「どのカードをどこで使うのが有利かな」など、利用場所を考えたくない方におすすめです。

さらに、個々の利用額ではなく毎月の合計金額でポイントが計算されるため、1回の決済が少額でも安心。

しかし、ポイントの利用はリクルートのサービス、もしくはPontaポイントかdポイントに交換のみと選択肢が少ないのが残念。

また、電子マネーへのチャージは、月間3万円までしかポイントが付与されないので注意が必要です。

◆リクルートカードのスペックをチェックする

| 貯まるポイント | リクルートポイント |

| 選べる国際ブランド | VISA/Mastercard/JCB |

| 電子マネー | Apple Pay Google Pay(JCBブランドのみ) |

| 家族カード | あり(年会費無料) |

| ETCカード | あり(年会費無料) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

PayPayとの連携でポイント利用がしやすい

PayPayカード

|

年会費 | S |

| ポイントの貯めやすさ | A+ | |

| ポイントの使いやすさ | S | |

| 特典の豊富さ | C |

Yahoo!ショッピング・PayPay利用者におすすめなのが「PayPayカード」です。

QRコード決済のシェアNo.1であるPayPayの決済で使えるポイントが貯まり、利用できるお店が非常に多いのがメリットです。

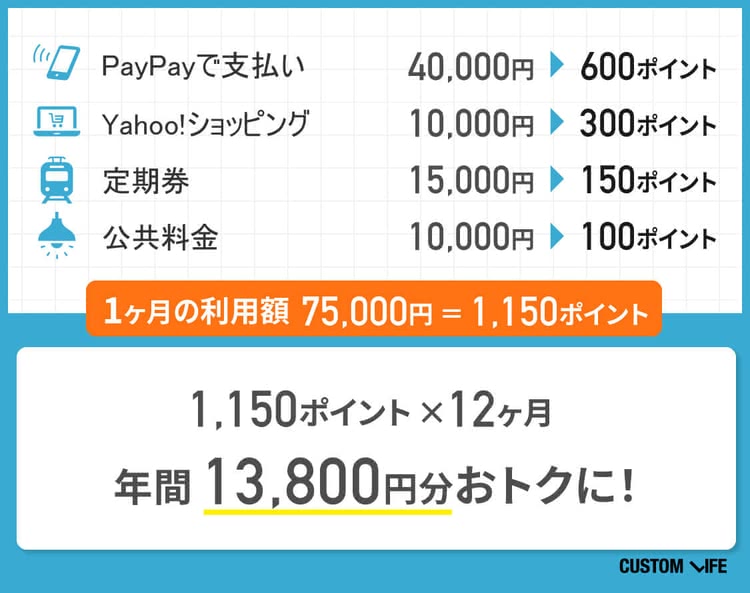

PayPayカードの使用イメージ

PayPayカードの使用イメージ

※PayPayで仕払いした際の還元率は、PayPayの基本還元率(+0.5%)を含む1.5%で計算

※「Yahoo!ショッピング」は還元率3%で計算

◆PayPayカードの評価を見る

| S | 年会費 |

| 永年無料 | |

| A+ | ポイントの貯めやすさ |

| どこで決済しても基本1%(100円につき1ポイント) | |

| Yahoo!ショッピングで基本3%、最大10%還元 ※合計ポイントはYahoo!ショッピングで付与されるTポイントを含む |

|

| PayPayの決済カードに使うと1%還元(1月1日現在) | |

| S | ポイントの使いやすさ |

| 全国344万ヵ所のPayPay加盟店で利用可能 | |

| 貯まったポイントはPayPayの残高として利用可能 | |

| C | 特典の豊富さ |

| 旅行保険なし | |

PayPayの決済カードに設定すると1%のボーナスポイントが付くため、PayPayをメインで利用している方におすすめです。

ただし、Yahoo!ショッピングで利用した場合、2種類のポイント(PayPayボーナス・Tポイント)分かれて還元され、ポイントの集約もできないので注意。

また、2021年の12月にヤフーカードの代わりとして発行が開始されたカードのため、利用者の口コミが少ないというのも弱みかもしれません。

◆PayPayカードのスペックをチェックする

| 貯まるポイント | PayPayボーナス |

| 選べる国際ブランド | VISA/Mastercard/JCB |

| 電子マネー | 対応なし |

| 家族カード | なし |

| ETCカード | なし |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | なし |

コンビニやファストフードでお得になるカード2選

コンビニ・ファストフードなどで、頻繁に少額のお買い物をする人にお得なカードをご紹介します。

\コンビニ・ファストフードでお得/

1日に1回以上コンビニに行く人は間違いなくお得になる高還元率なカードです!

大手コンビニ3社で最大5%還元

三井住友カード(NL)

|

年会費 | S |

| ポイントの貯めやすさ | S | |

| ポイントの使いやすさ | A | |

| 特典の豊富さ | A |

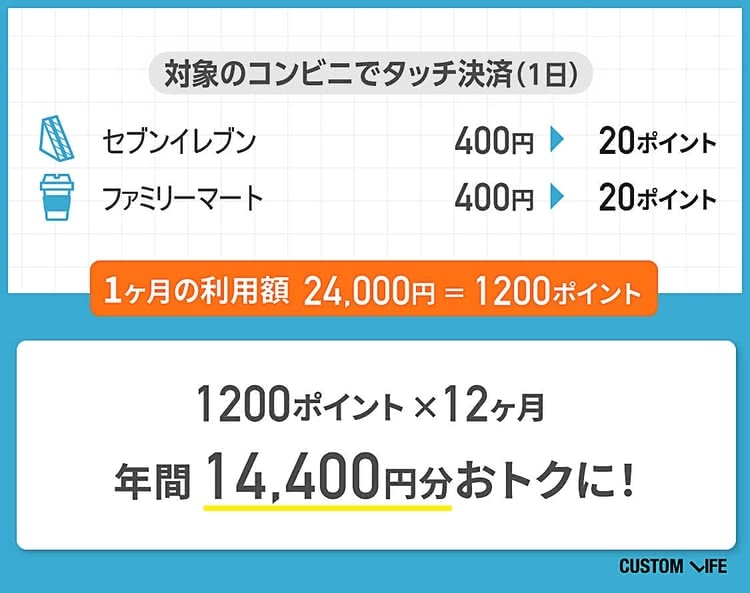

タッチ決済をすることで、ポイントが10倍貯まるのが「三井住友カード(NL)」。

大手コンビニ3社とマクドナルドでタッチ決済をすると最大5%還元と、非常に高いポイント還元が受けられます。

※国際ブランドが「VISA」ならばVISAのタッチ決済、「Mastercard」ならば、Mastercard®コンタクトレスで決済する必要あり

三井住友カード(NL)の使用イメージ

三井住友カード(NL)の使用イメージ

◆三井住友カード(NL)の評価を見る

| S | 年会費 |

| 永年無料 | |

| S | ポイントの貯めやすさ |

| 基本ポイント還元率0.5%(200円につき1ポイント) | |

| 対象のお店でタッチ決済をすると5%還元 | |

| 5%還元の対象店舗数が多く通いやすい ※セブン-イレブン・ファミリーマート・ローソン、マクドナルド |

|

| 選んだ対象施設(3つまで)でポイント+0.5% | |

| A | ポイントの使いやすさ |

| スマホを使ってiD・VISAタッチ加盟店で利用可能 ※事前にVポイントアプリでチャージが必要 |

|

| カード利用額にポイントを充当できる | |

| A | 特典の豊富さ |

| 海外旅行傷害保険あり ※利用付帯 | |

大手コンビニとマクドナルドをよく利用している方におすすめのカード。200円という少額決済でもポイントが貯められるだけでなく、対象店舗はタッチ決済でなくても2.5%の還元になります。

また、カード番号などが表記されておらず、セキュリティに配慮されているのもメリット。

一方で、三井住友カードのタッチ決済として「iD」がありますが、この決済を利用すると高還元の対象とならないので注意が必要です。

◆三井住友カード (NL)のスペックをチェックする

| 貯まるポイント | Vポイント |

| 選べる国際ブランド | VISA/Mastercard/JCB |

| 電子マネー | Apple Pay/Google Pay /iD/PiTaPa/WAON |

| 家族カード | あり(年会費無料) |

| ETCカード | あり(年1回の利用で翌年の年会費無料) |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 最大2,000万円(利用付帯) |

スターバックスで1番ポイントが貯まる

JCBカードW

|

年会費 | S |

| ポイントの貯めやすさ | A | |

| ポイントの使いやすさ | A | |

| 特典の豊富さ | A |

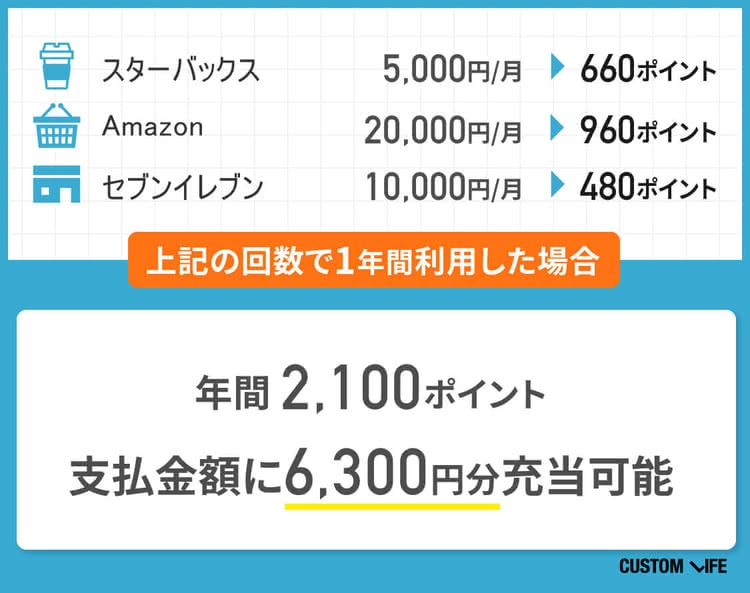

スターバックスで大幅なポイントアップの還元を受けられるカードが「JCBカードW」。

貯まったポイントはAmazonで使用できたり、スターバックスのプリペイドカードにチャージできたり、無駄なく利用できるのがメリットです。

JCBカードWの使用イメージ

JCBカードWの使用イメージ

◆JCBカードWの評価を見る

| S | 年会費 |

| 永年無料 | |

| A | ポイントの貯めやすさ |

| 基本還元率が通常のJCBカードの2倍 ※1,000円につき2ポイント(Oki Dokiポイント) |

|

| セブン-イレブンで3倍、Amazonで4倍、スターバックスで10倍と人気のお店でポイントアップ ※そのほかJCBオリジナルシリーズパートナー店でもポイントアップ |

|

| A | ポイントの使いやすさ |

| ポイントはAmazon・スターバックスで使用可能 | |

| カード利用額にポイントを充当できる ※1Oki Dokiポイント=3円のレートでショッピング利用額に充当可能 |

|

| A | 特典の豊富さ |

| 海外旅行傷害保険あり ※利用付帯 | |

| ディズニーリゾートの限定イベント、グッズの抽選に参加可能 | |

39歳までしか入会できないという制限がありますが、作ってしまえば40歳以上でも継続して利用できます。

また、1,000円ごとに2ポイントが付与されるというシステムですが、毎月の合計金額から算出されるため、1回の決済が少額でもポイントが付くのがうれしいですね。

こちらのカードは、女性向けの保険サポートや旅行などの優待が付いた「JCBカード W plus L」もラインナップされています。

◆JCBカードWのスペックをチェックする

| 貯まるポイント | Oki Dokiポイント |

| 選べる国際ブランド | JCB |

| 電子マネー | Apple Pay/Google Pay /QUICPay |

| 家族カード | あり(年会費無料) |

| ETCカード | あり(年会費無料) |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 最大2,000万円(利用付帯) |

お買い物やレジャー施設でお得な特典を受けられるカード2選

続いて、よくお買い物する場所や遊びに行くレジャー施設でお得な割引特典があるカードをご紹介。

\お買い物やレジャーでお得/

対象施設は限られますが、固定費やレジャー費をグッと抑えたい人におすすめのカードです。

毎月ポイントアップや値引きのチャンスあり!

イオンカードセレクト

|

年会費 | S |

| ポイントの貯めやすさ | S | |

| ポイントの使いやすさ | A | |

| 特典の豊富さ | S |

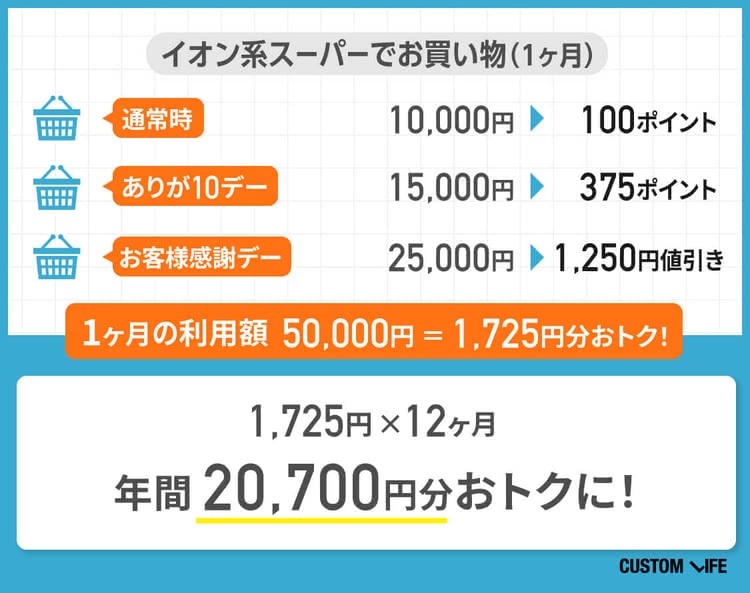

イオン銀行のキャッシュカードにクレジット機能・電子マネー機能(WAON)が付いて便利に使える「イオンカードセレクト」。

イオン系のスーパーでポイントがアップするほか、イオンシネマでいつでも映画料金が300円引きになるなど、エンターテイメントの特典も魅力です。

イオンカードセレクトの使用イメージ

イオンカードセレクトの使用イメージ

※下記の還元率・値引率で計算

・通常時(1%付与)

・ありが10デー(2.5%付与)

・お客さま感謝デー(5%オフ)

◆イオンカードセレクトの評価を見る

| S | 年会費 |

| 無料 | |

| S | ポイントの貯めやすさ |

| イオングループの対象店舗で還元率1%(200円につき2ポイント) ※通常は200円につき1ポイントの還元 |

|

| 毎月10日は2.5%還元 | |

| WAONへのオートチャージでもポイントが貯まる(200円につき1ポイント) | |

| A | ポイントの使いやすさ |

| 大手コンビニで支払いにそのまま使用可能 | |

| イオングループのお店で支払いに利用可能 | |

| S | 特典の豊富さ |

| 毎月20日・30日はイオングループ対象店舗で5%引き ※55歳以上は15日も5%引きの対象 |

|

| イオンシネマでいつでも映画料金が300円引き | |

| イオン系列の旅行サービス(イオントラベルモールなど)で最大5%引き | |

マックスバリュ・ダイエーなど、イオン系列の店であれば常に1%の高還元。生活圏内にイオン系列のお店があり、頻繁に利用する人はマストで持っておきたいカードです。

また、年間100万円以上決済すると年会費無料のゴールドカードの招待状が届くのも大きな特徴。

ゴールドカードは、イオン店舗内にある「イオンラウンジ※」を無料で利用できるサービスも付くなど、イオンでさらに快適にお買い物できますよ。

※休憩しながらドリンク・新聞/雑誌閲覧サービスなどを利用できる専用ラウンジ。現在コロナ禍で休止中

◆イオンカードセレクトのスペックをチェックする

| 貯まるポイント | WAONポイント |

| 選べる国際ブランド | VISA/Mastercard/JCB |

| 電子マネー | WAON |

| 家族カード | あり(年会費無料) |

| ETCカード | あり(年会費無料) |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | なし |

エンタメ・レジャーの値引きが充実!

エポスカード

|

年会費 | S |

| ポイントの貯めやすさ | B | |

| ポイントの使いやすさ | A | |

| 特典の豊富さ | S |

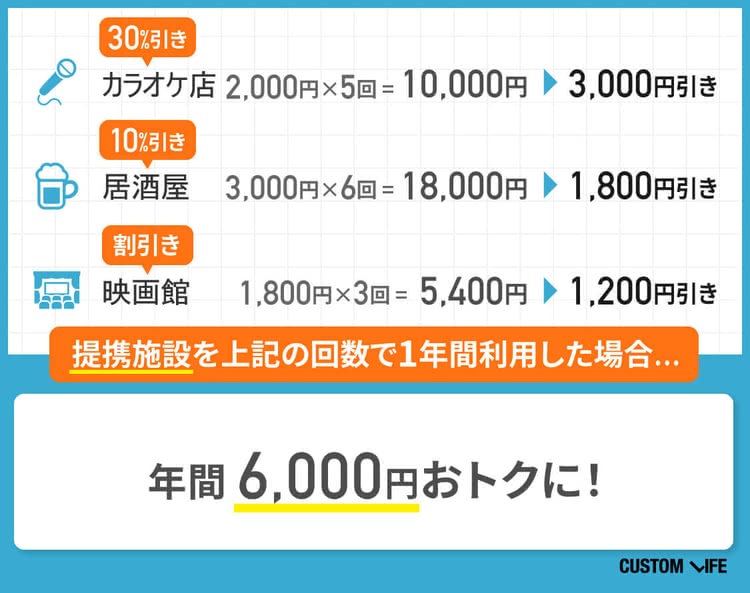

エンタメ・レジャー系の割引サービスや特典が充実しているのが「エポスカード」です。

カラオケ館でルーム料金が30%引き、全国の飲食店や遊園地、美容院や温泉が割引になるなど、特典を受けられる対象施設が多いのがメリットです。

エポスカードの使用イメージ

エポスカードの使用イメージ

※ 映画館は鑑賞1回につき400円割引きを適用した場合

◆エポスカードの評価を見る

| S | 年会費 |

| 永年無料 | |

| B | ポイントの貯めやすさ |

| 基本還元率0.5%(200円につき1ポイント) | |

| ポイントアップサイト経由で最大30倍までアップ | |

| A | ポイントの使いやすさ |

| dポイントなど他社のポイントに変更可能 | |

| ネット通販であればポイントを支払いに充当可能 | |

| マルイの商品券や各種ギフトカードに交換可能 | |

| S | 特典の豊富さ |

| 期間限定でマルイ施設内のお買い物が10%オフ | |

| カラオケ館でルーム料金が30%引きなど、対象施設10,000店舗の割引・優待あり | |

| 海外旅行傷害保険あり ※自動付帯 | |

年会費無料の一般カードの中では海外旅行傷害保険が自動付帯となっているなど、旅行にも安心して持っていけるカードです。

また、カードの利用実績を満たすことで、通常の年会費5,000円が無料で使える「エポスゴールドカード」の招待状が届くのも魅力。

このゴールドカードは、ポイントの有効期限が無期限になるだけでなく、ポイントアップや空港ラウンジの利用無料などの豪華特典も。

ぜひ、エポスカードで積極的にお買い物をして、ゴールドへのステップアップを狙いましょう。

◆ エポスカードのスペックをチェックする

| 貯まるポイント | エポスポイント |

| 選べる国際ブランド | VISA |

| 電子マネー | Apple Pay |

| 家族カード | なし |

| ETCカード | あり(年会費無料) |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 最大2,000万円(自動付帯) |

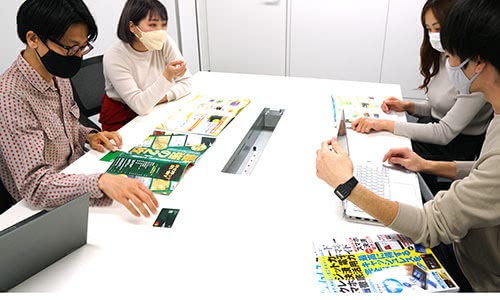

スマホ決済と組み合わせてお得に使えるカード2選

ここでは、スマホ決済の支払いカードに設定してポイントがお得に貯まるカードをご紹介します。

\スマホ決済と組み合わせてお得!/

これから便利なスマホ決済デビューをしたい人に、ぴったりのお得なカードですよ。

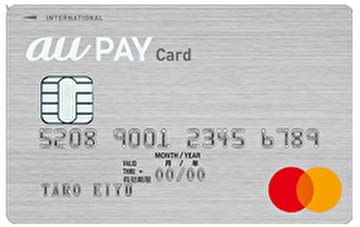

au PAYのチャージと組み合わせて1.5%

au PAY カード

|

年会費 | A+ |

| ポイントの貯めやすさ | A | |

| ポイントの使いやすさ | A | |

| 特典の豊富さ | A |

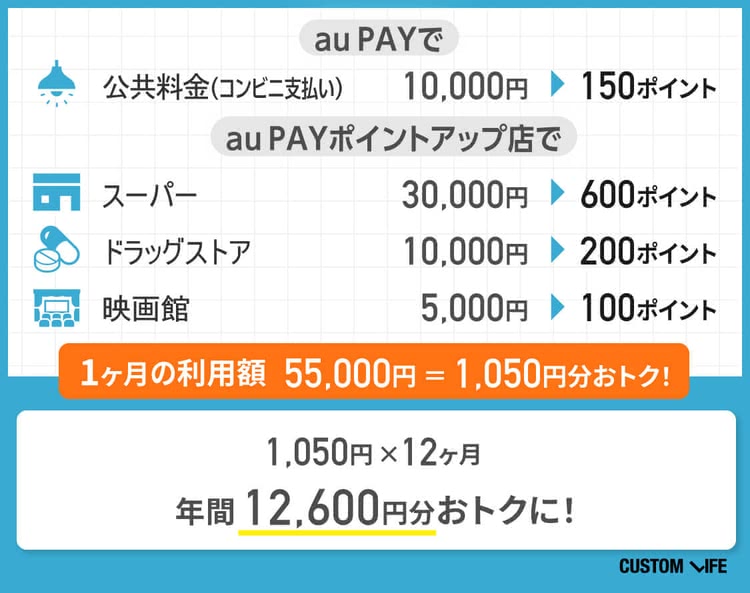

「au PAY」と組み合わせることで、効率的にポイントを貯められるのが「au PAY カード」。

そのまま使っても1%の高還元カードで固定費の支払いにも最適。さらに、貯まったポイントはau PAYにチャージして支払いに使えるのも便利です。

au PAY カードの使用イメージ

au PAY カードの使用イメージ

◆au PAYカードの評価を見る

| A+ | 年会費 |

| 初年度無料(2年目以降1,375円) ※年に1回の利用で翌年の年会費無料。もしくはau携帯電話、auひかり契約者は年会費無料 |

|

| A | ポイントの貯めやすさ |

| 基本還元率1%(100円につき1ポイント) | |

| au PAYのチャージと組み合わせて1.5% | |

| ポイントアップ店の利用で+1~1.5%アップ | |

| A | ポイントの使いやすさ |

| au PAYの残高にチャージして支払い可能 | |

| 提携店(ローソンなど)で利用可能 | |

| 一部共通ポイント(dポイントなど)に利用可能 | |

| クレジットの請求額にも充当可能 | |

| A | 特典の豊富さ |

| 海外旅行損害保険あり ※利用付帯 | |

au PAY カードは、利用範囲の広い「Pontaポイント」のため、「ポイントの消化ができない!」という事態を防げるのがメリット。

また、auユーザーは「au PAYゴールドカード」もチェックしましょう。

年会費が11,000円かかりますが、au携帯電話料金・auひかりの料金支払いに最大11%ポイントが付きます。

auユーザーで、月々通信費に1万円以上支払っている場合は、年会費を十分にペイできますよ。

◆au PAY カードのスペックをチェックする

| 貯まるポイント | Pontaポイント |

| 選べる国際ブランド | VISA/Mastercard |

| 電子マネー | Apple Pay/QUICPay/iD |

| 家族カード | あり(1枚目のみ年会費無料) |

| ETCカード | あり(年会費無料) ※発行手数料1,100円(発行から1年以内の利用で同額の割引) |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

QUICPayとの組み合わせで最強カードに変身

セゾンパール・アメリカン・エキスプレス®カード

|

年会費 | A |

| ポイントの貯めやすさ | S | |

| ポイントの使いやすさ | A | |

| 特典の豊富さ | A+ |

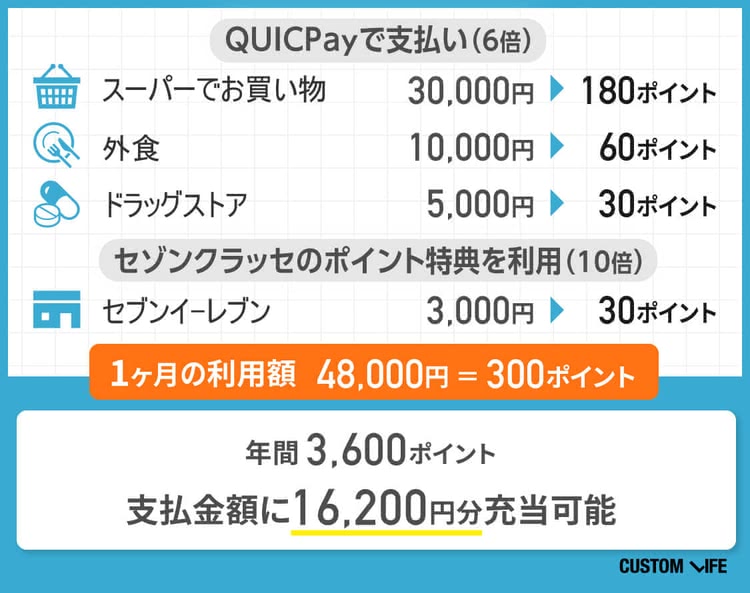

スマホ決済「QUICPay」と使うことで、ポイント還元率が大幅にアップするのが「セゾンパール・アメリカン・エキスプレス®カード」。

「QUICPay」が使えるお店なら、どこでも6倍のポイント還元が受けられること、事前チャージ不要で決済できる手軽さも大きなメリットです。

セゾンパール・アメリカン・エキスプレス®カードの使用イメージ

セゾンパール・アメリカン・エキスプレス®カードの使用イメージ

※充当可能金額(16,200円)は 1ポイント5円相当のアイテムと交換した場合

◆セゾンパール・アメリカン・エキスプレス®カードの評価を見る

| A | 年会費 |

| 初年度無料(2年目以降1,100円) ※年に1回利用することで翌年の年会費無料 |

|

| S | ポイントの貯めやすさ |

| 1,000円につき1ポイント還元 | |

| QUICPayで支払うと6~10倍還元 ※月々の合計金額に付与 |

|

| 対象のコンビニで最大10倍のポイント還元可能 ※25歳未満限定、セゾンカード会員限定サービス(セゾンクラッセ)を利用した場合 |

|

| A | ポイントの使いやすさ |

| 共通ポイント(dポイント、Pontaポイントなど)に交換可能 | |

| カード利用額にポイントを充当できる ※200ポイントで900円分 |

|

| A+ | 特典の豊富さ |

| アメリカン・エキスプレスカードの特典を一部利用可能 | |

| 期間中(セゾンカード感謝デー)に西友、リヴィン、サニーでお買い物が5%OFF | |

QUICPayの決済で、常時6倍以上のポイント還元が可能!よく利用する店舗がQUICPayに対応しているならば、ぜひ持っておきたいカードです。

また、このカードで貯まるのは有効期限のない永久不滅ポイント。そのため、ポイントが貯まらず使わない内に失効してしまった、ということもありません。

さらに、アメリカン・エキスプレスカードの特典が付いていながら、年1回の使用で翌年の年会費が無料になるのもうれしいですね。

◆セゾンパール・アメリカン・エキスプレス®カードのスペックをチェックする

| 貯まるポイント | 永久不滅ポイント |

| 選べる国際ブランド | American Express |

| 電子マネー | Apple Pay/Google Pay /iD/QUICPay |

| 家族カード | なし |

| ETCカード | あり(年会費無料) |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | なし |

公共交通機関をよく利用する人がお得になるカード2選

続いて、電車によく乗る方や国内旅行好きの方にお得なカードをご紹介します。

\電車に乗るほどお得!/

電車を利用するだけでざくざくポイントが貯まり、お得にお買い物や新たに旅行もできちゃいますよ!

Suicaチャージでポイントがどんどん貯まる!

ビックカメラSuicaカード

|

年会費 | A |

| ポイントの貯めやすさ | A+ | |

| ポイントの使いやすさ | S | |

| 特典の豊富さ | A |

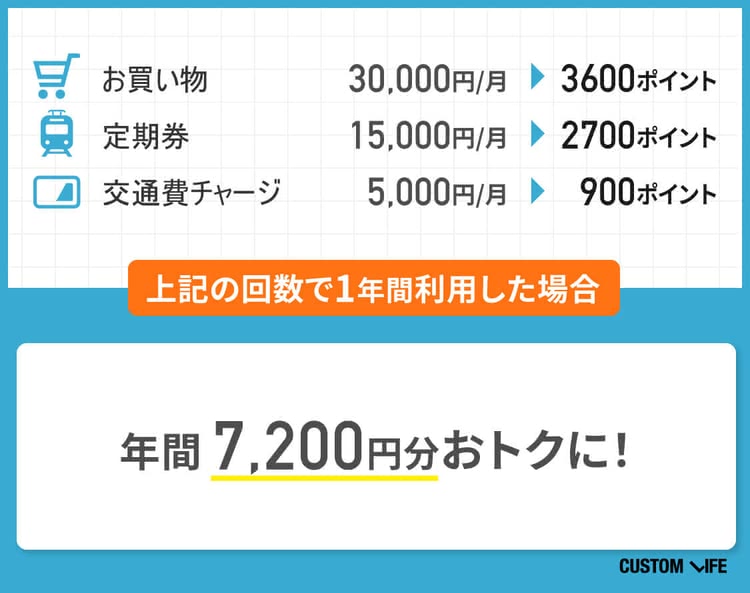

ビックカメラのポイント・Suica・クレジットカード機能が1枚になった「ビックカメラSuicaカード」。

Suica残高をクレジットでチャージすると1.5%のポイント還元。通常のクレジット決済で、1%相当※のポイントが貯まります。

※ビックポイント0.5%+JREポイント0.5%

ビックカメラSuicaカードの使用イメージ

ビックカメラSuicaカードの使用イメージ

※ポイントの合計はビックポイント・JREポイントを含む

※定期券・交通費チャージは1.5%の還元率で計算

※1P=1円の商品で交換した場合の総額を表示

◆ビックカメラSuicaカードの評価を見る

| A | 年会費 |

| 初年度無料(2年目以降524円) ※年に1回利用することで翌年の年会費無料 |

|

| A+ | ポイントの貯めやすさ |

| 基本還元率1% ※1,000円につき、ビックポイント5ポイント+JREポイント5ポイント |

|

| お買い物の決済で2種類のポイントが貯まる ※JREポイント0.5%+ビックカメラのポイント0.5% |

|

| Suicaにチャージで還元率が1.5%にアップ | |

| ビックカメラで最大11.5%のポイント ※Suicaにクレジットチャージし、ビックカメラでSuica払いをした場合 |

|

| S | ポイントの使いやすさ |

| Suicaにチャージして多くのお店で利用可能 | |

| ビックポイントはビックカメラ店舗でも利用可能 | |

| A | 特典の豊富さ |

| 国内・海外ともに旅行損害保険あり ※国内は利用付帯・海外は自動付帯 |

|

ビックカメラでクレジット払いをするとビックポイントの付与率が2%下がりますが、このカードで支払うと現金支払いと同様のポイントが貯まります。

さらに、Suica機能も搭載しており、オートチャージを利用することで還元率も1.5%と高め。また、オートチャージ以外では、モバイルSuicaへのチャージでも高還元(1.5%)となっています。

Suicaをメインに利用するJRユーザーに、ぜひおすすめしたいカードです。

◆ビックカメラSuicaカードのスペックをチェックする

| 貯まるポイント | ビックポイント/JRE POINT |

| 選べる国際ブランド | VISA/JCB |

| 電子マネー | Suica |

| 家族カード | なし |

| ETCカード | あり(年会費524円) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| 海外旅行傷害保険 | 最高500万円(自動付帯) |

電車に乗るだけで飛行機に乗れちゃう!

ソラチカカード( ANA To Me CARD PASMO JCB)

|

年会費 | B |

| ポイントの貯めやすさ | A+ | |

| ポイントの使いやすさ | A | |

| 特典の豊富さ | A |

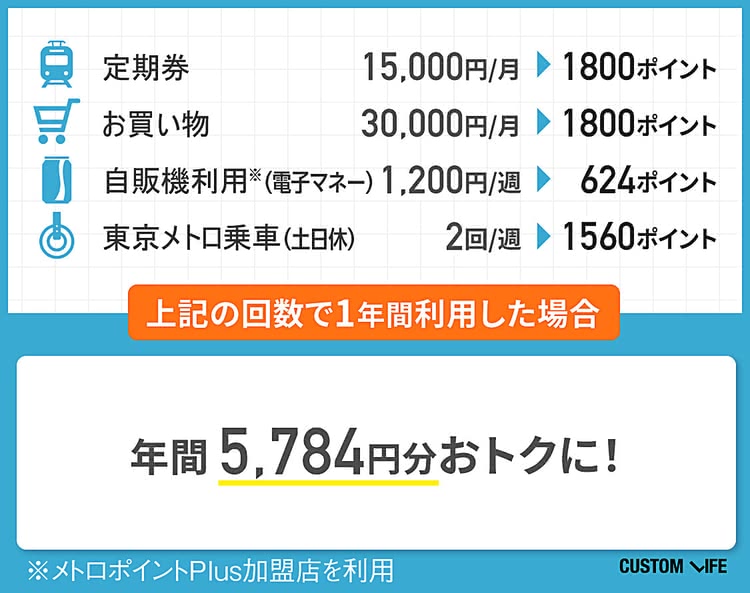

東京メトロ沿線を利用している人がポイントを貯めやすい「ソラチカカード」。

クレジット決済だけでなく、東京メトロ沿線に乗車するだけで専用のポイントが貯まり、さらに貯まったポイントはANAマイルに交換できます。

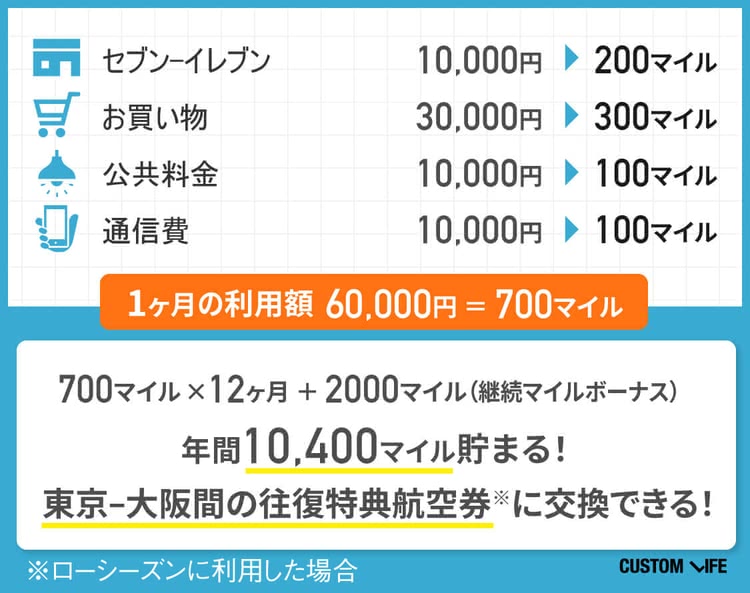

ソラチカカードの使用イメージ

ソラチカカードの使用イメージ

※年間の金額(5,780円)は1P=1円の商品に交換した場合の総額を表示

※付与ポイントはOki Dokiポイントを除く

◆ソラチカカードの評価を見る

| B | 年会費 |

| 2,200円 ※初年度無料 |

|

| A+ | ポイントの貯めやすさ |

| 1,000円につき1ポイント※還元 ※Oki Dokiポイント |

|

| メトロ沿線に乗車するとメトロポイントが貯まる | |

| PASMOのチャージ・定期券の購入で貯まる※ ※還元されるポイントはメトロポイント |

|

| A | ポイントの使いやすさ |

| 他社のポイント(nanacoポイント)に交換可能 | |

| 専用のポイントを高レートでマイルに変更できる ※100ポイント⇛90マイル(ANAマイル)のレートで変更可能 |

|

| A | 特典の豊富さ |

| 海外旅行傷害保険あり ※自動付帯 | |

定期券の区間は対象外ですが、登録したPASMOで東京メトロを利用するだけで、メトロポイントが貯まるのが大きなメリット。

そして貯まったメトロポイントは、ANAマイルに100ポイント⇛90マイルの高いレートで交換できます。東京メトロを利用しながらマイルで旅行したい方におすすめのカードですね。

また、ANAカードの一つということもあり、入会時や継続時にボーナスマイルが付くのも◎。

◆ソラチカカードのスペックをチェックする

| 貯まるポイント | メトロポイント/Oki Dokiポイント |

| 選べる国際ブランド | JCB |

| 電子マネー | PASMO/PiTaPa/プラスEX/Apple Pay/Google Pay/QUICPay |

| 家族カード | あり(年会費1,100円) ※申し込み時に同時加入で初年度年会費無料 |

| ETCカード | あり(年会費無料) |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 最高1,000万円(自動付帯) |

国内・海外旅行好きがお得に使えるカード2選

最後に、航空券に交換できるマイルが貯めやすい(交換しやすい)おすすめのカードをご紹介します。

\国内・海外旅行が趣味ならお得!/

マイルが貯まるだけではなく、年会費を十分に取り返せる豪華な特典も魅力のカードです。

初回の飛行機搭乗で最大2,000マイル獲得

JAL CLUB-Aゴールドカード

|

年会費 | C |

| ポイントの貯めやすさ | S | |

| ポイントの使いやすさ | A+ | |

| 特典の豊富さ | A+ |

飛行機に乗るほど、お得にマイルが貯まるのが「JAL CLUB-Aゴールドカード」。

毎年、初回の飛行機搭乗で最大2,000マイルもらえて、搭乗するごとにマイルが最大25%プラスされるなど、継続してもらえるお得な特典が魅力です。

JAL CLUB-Aゴールドカードの使用イメージ

JAL CLUB-Aゴールドカードの使用イメージ

◆JAL CLUB-Aゴールドカードの評価を見る

| C | 年会費 |

| 17,600円 | |

| S | ポイントの貯めやすさ |

| 基本還元率(JALマイル)1% ※100円につき1マイル |

|

| 特約店での決済で2%の還元 ※100円につき2マイル |

|

| 毎年、初回搭乗・搭乗ごとにボーナスマイルあり | |

| ボーナスマイルは家族会員も対象 | |

| A+ | ポイントの使いやすさ |

| 国内/国際線の航空券と交換可能 | |

| 他社のポイント(WAON、Pontaポイントなど)に交換可能 | |

| A+ | 特典の豊富さ |

| 国内・海外ともに旅行損害保険あり(自動付帯) ※旅行中に利用でさらに補償金額アップ |

|

| 空港のラウンジ無料利用サービスあり | |

| 国内・海外のパッケージツアーが最大5%の割引 ※JALパック |

|

| JALビジネスクラス・チェックインカウンターを利用可能 | |

ショッピング時にマイルが2倍貯まる「ショッピングマイル・プレミアム(年会費3,300円)」が無料で付いてくるなど、飛行機に乗らない人もマイルを貯めやすいのがメリットです。

さらに、電子マネーの支払いでJALマイルが貯まる「JMB WAONカード」のチャージでもマイルが貯まるなど、マイルの2重取りも可能。

また、ゴールドの特典が不要であれば、普通カードにショッピングマイル・プレミアムを付けるのもおすすめ。マイルの貯めやすさはそのままに、年会費を5,000円程度におさえることが可能です。

◆ JAL CLUB-Aゴールドカードのスペックをチェックする

| 貯まるポイント | JALマイル |

| 選べる国際ブランド | VISA/Mastercard/JCB |

| 電子マネー | なし |

| 家族カード | あり(年会費8,800円) |

| ETCカード | あり(年会費無料) |

| 国内旅行傷害保険 | 最高5,000万円(自動付帯) |

| 海外旅行傷害保険 | 最高1億円(自動付帯) |

毎年2,000マイルの継続ボーナスが魅力!

ANA VISA ワイドゴールドカード

|

年会費 | C |

| ポイントの貯めやすさ | S | |

| ポイントの使いやすさ | S | |

| 特典の豊富さ | A |

搭乗しなくても、毎年継続してANAマイルをゲットできる「ANA VISA ワイドゴールドカード」。

基本のポイント還元率は0.5%と低めですが、1ポイントにつき2マイルに交換できるため、実質1%の還元率でマイルを貯めることができます。

ANA VISA ワイドゴールドカードの使用イメージ

ANA VISA ワイドゴールドカードの使用イメージ

※ 付与される1Vポイントを1マイルで計算した場合

◆ANA VISA ワイドゴールドカードの評価を見る

| C | 年会費 |

| 15,400円 ※「WEB明細サービス」利用で翌年度以降1,100円引き ※「マイ・ペイすリボ」申し込み+リボ払いで3,850円引き |

|

| S | ポイントの貯めやすさ |

| 基本還元率0.5% ※200円につき1Vポイント |

|

| 加盟店(セブン-イレブンなど)でのお買い物で+0.5% | |

| 自動リボ払いに設定すると+0.5% | |

| 飛行機に搭乗しなくても毎年2,000マイル獲得 | |

| 搭乗するごとにマイルが25%プラス | |

| S | ポイントの使いやすさ |

| 1ポイントにつき2マイル(ANAマイル)に変更可能 | |

| マイル交換に手数料なし | |

| アプリを使ってポイントをお店やネットショップで使用可能 | |

| A | 特典の豊富さ |

| 国内・海外ともに旅行損害保険あり | |

| 空港のラウンジ無料利用サービスあり | |

ANA航空券の購入などは100円につき2マイル、お買い物でも200円で2マイルに交換できるなど、ANAマイルをざくざく貯めたい人にぴったりです。

また、一般カードの場合、1Vポイントを2マイルに交換するには移行手数料(6,600円)が要りますが、このカードはその手数料が掛かりません。

さらに、カードの新規発行時や継続時にマイルがもらえて、旅行傷害保険が自動付帯になるなど特典も豪華です。

一般カードと比べて年会費が高額でも、これらの特典でカバーできるとして支持されています。

◆ANA VISA ワイドゴールドカードのスペックをチェックする

| 貯まるポイント | Vポイント |

| 選べる国際ブランド | VISA/Mastercard |

| 電子マネー | Apple Pay/Google Pay /QUICPay/PiTaPa |

| 家族カード | あり(年会費4,400円) |

| ETCカード | あり(年会費550円※初年度年会費無料) |

| 国内旅行傷害保険 | 最高5,000万円(自動付帯) |

| 海外旅行傷害保険 | 最高5,000万円(自動付帯) |

プロがおすすめする1枚をご紹介

スターウッド プリファード ゲスト®

アメリカン・エキスプレス®・カード

|

年会費 |

| 34,100円 | |

| 還元率 | |

| 100円につき3ポイント | |

| 貯まるポイント | |

| Marriott Bonvoyポイント |

年会費は34,100円と高額ですが、マイルの貯めやすさ・ホテルの特典の豪華さで、旅行好きの方に人気の高いカードです。

このカードは、

- ポイントをマイル(ANA・JAL)に交換可能

※3ポイント⇛1マイルの交換レート - Marriott Bonvoy®の会員資格「ゴールドエリート」が自動付帯

- カードの更新時にマリオット系列のホテルの1泊無料券が付く

など、旅行好きにうれしい豪華な特典が満載。貯まったポイントはマリオット系列のホテルの宿泊代金に利用できます。

| Marriott Bonvoy®(マリオットボンヴォイ)とは? 世界的ホテルチェーン「マリオット・インターナショナル」が提供する会員サービス・ポイントプログラム。 |

3. さらに自分に合ったお得なカードを見つけるには?

ここまで読んで、「自分に合ったお得なカードが分からない」という方のために、カード選び方のポイントさらにご紹介します。

それぞれ、詳しくご紹介します。

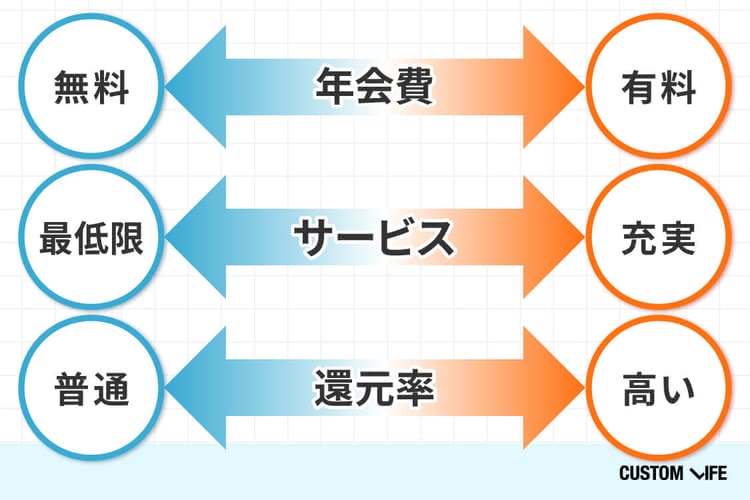

①年会費

上の図のように、クレジットカードは年会費が上がるほどポイント還元率がアップし、サービスが充実する傾向にあります。

しかし、近年では年会費無料でもポイントの還元率が1%以上付くカードもあります。

そのため、ポイントだけを気にするのであれば、年会費無料のカードから選んでもまったく問題ありません。

ただし、年会費無料のカードは旅行関係の補償が最低限で、

・空港ラウンジの無料利用

・国内の旅行保険

が付いていないケースがほとんど。

海外・国内旅行が趣味の方であれば、旅行関連の補償が充実している年会費無料のカードを探すか、割り切って年会費が有料のカードから探すのもおすすめです。

②ポイントの使いやすさ

ポイントは貯めやすさも大事ですが、自分の好きなお店ですぐに使えるかどうかも重要。

「どのポイントが使いやすいか分からない…」と悩む方は、使えるお店が多い「共通ポイント」が貯まるカードを選ぶのがおすすめです。

▼代表的な7つの共通ポイント

| 共通ポイント | 使える・貯まるお店の一例 |

楽天ポイント |

|

Tポイント |

|

dポイント |

|

Pontaポイント |

|

nanacoポイント |

|

WAONポイント |

|

JREポイント |

|

「JREポイント」はおもにJR東日本系列の商業施設で使えます。一見使いづらそうに見えますが、Suica残高に1ポイント1円でチャージできるというのは大きなメリット。

移行するひと手間はありますが、Suicaに等価でチャージできる「JREポイント」は使えるお店の数がトップクラスに多い共通ポイントといえるでしょう。

ぜひ、自分が使いやすい共通ポイントを理解して、お得なクレジットカードを見つけてくださいね。

※青文字は記事内で紹介

- 楽天ポイント…楽天カード

- Tポイント…Tカード プラス

- dポイント…dカード

- Pontaポイント…ローソンPontaプラス

- nanacoポイント…セブンカード・プラス

- WAONポイント…イオンカードセレクト

- JREポイント…「ビュー・スイカ」カード

そのほかカード選びの参考になる記事はこちら

◆決済できる範囲が大きく変わる「国際ブランド」

◆旅行の不安を解消する「付帯保険」

4. スマホ決済がもっとお得に使える「ポイントアップ&多重取り」

スムーズにお買い物が楽しめるスマホ決済。事前にクレジットカードを設定しておけば、さらに素早く決済ができます。

しかし、適当なクレジットカードを設定してしまうと、ポイントがまったく付かず、同じ金額を使っている人と比べて損をする可能性も…。

そこで、スマホ決済と組み合わせることで、ポイントアップやポイントの2重・3重取りを可能にする、お得なテクニックをご紹介します。

| \紹介するスマホ決済はこちら!/ | |||

|

|

|

|

\ポイント2重取り!/

モバイルSuica |

✕ | ビックカメラ Suicaカード  |

| クレジットでSuica残高をチャージ 1.5%還元 |

| ▼ |

| Suica加盟店でSuica支払い +1%ポイント還元 |

| ▼ |

| 2.5%還元! |

Suicaは使える場所が多く、普段電車に乗らなくても電子マネーとして利用しやすいのが◎。

ただし、カードによってはSuicaの残高チャージで還元率のダウン※やポイントが付与される金額に上限が設定されている場合もあるので、注意しましょう。

※カードによってはSuicaの残高チャージでポイントが付かない場合もあります

\ポイント2重取り!/

PayPay |

✕ | PayPayカード |

| PayPayカード決済で1万円分支払い 1%還元 |

| ▼ |

| PayPay払いで 最大+1.5%還元 |

| ▼ |

| 2.5%還元! |

PayPayカード・ヤフーカード以外では、クレジット決済によるポイントが付かないので注意しましょう。

PayPayカードは年会費無料なので、PayPayユーザーならとりあえず作っておいても損はありません。

\ポイント3重取り!/

au PAY |

✕ | auPAYカード |

| 1万円分の残高をチャージ 1%還元 |

| ▼ |

| 加盟店でPontaカード提示 +1%ポイント還元 |

| ▼ |

| au PAYコード払いで +0.5%還元 |

| ▼ |

| 2.5%還元! |

年会費が11,000円かかりますが、auPAYカードのゴールドを組み合わせればチャージで還元率が2%にアップ、3.5%以上の超高還元が狙えますよ!

さらにauユーザーならば、携帯電話利用料金・auひかりの支払いで最大11%の還元も。

\ポイント2重取り!/

d払い |

✕ | dカード |

| 加盟店でdポイントカード提示 1%ポイント還元 |

| ▼ |

| dカードでd払い決済 +1.5%還元 |

| ▼ |

| 2.5%還元! |

ドコモユーザーであれば、dカードGOLD(年会費11,000円)との組み合わせもおすすめ。

携帯料金・ドコモ光の料金支払いで10%還元されるため、この2つの支払いが毎月9,000円超えていれば年会費の元を取ることができます。

5. ポイントを効率的に貯めたいならカードは1枚にまとめるのがコツ

多くのお店で高還元のポイントを受けたいからといって、クレジットカードを何枚も作ろうとするのはNG。

カードが分かれることで、

- ポイントが細かく分散し、使い切るのが大変

- 何に支払ったか家計の管理がしづらい

など、ポイントが貯まりにくくなると同時に、カードを管理する手間や煩わしさも発生してしまうためです。

そのため、支払いのメインとなるカードは1枚に集約するのがポイントを効率的に貯めるコツとなります。

おすすめは、

・ポイント用のメインカード

・特典用のサブカード

の2枚持ちです。

メインカードで使いたいポイントを重点的に貯め、サブカードでお店の割引や優待・旅行用の補償を受けるなどと役割を決めることで、ポイントを分散せずにお得にカードを使えます。

なお、特典に優れたクレジットカードを知りたい方は「お買い物やレジャー施設でお得な特典を受けられるカード2選」も参考にしてくださいね。

6. まとめ

この記事では「もっともお得に使えるカード」をタイプ別にご紹介しました。

自分にぴったりの1枚は見つかりましたか?

最後に、記事でご紹介したカードを振り返ります。

\お得に使えるおすすめのカード13選/

| 使う場所を選ばない!万人におすすめの3選 | ||

楽天ユーザーなら 最大15倍付与! |

どこでも1.2% の超高還元! |

PayPayで そのまま使える! |

\記事のカンタンなまとめ!/

- ポイント「1%以上」が高還元率のライン

- 「年会費」「ポイントの使いやすさ」にも注目すると自分に合ったカードを見つけやすい

- スマホ決済と組み合わせるとポイントが2重/3重取りできるカードもある

自分に合ったクレジットカードを選んで、お得な生活を楽しんでくださいね。

高い年会費を払ってでも受けたい 豪華な特典が魅力のカードです

高橋 麻美さんのコメント

マイルへの交換は通常3ポイント⇛1マイルの交換レートですが、60,000ポイントを同時に交換すると、別途5,000マイル分がボーナスとしてプラスされるという特典もあります。

また、ANA・JALどちらのマイルにも交換できるため航空会社を絞る必要がないのも◎。

そして、定期的にカード決済をすればポイントも失効しないため、交換したいマイル数までじっくりと貯められるのもうれしいですね。

さらに、入会時にMarriott Bonvoyの「ゴールドエリート」会員になれるのも魅力で、お部屋のアップグレード特典・ホテルの対象レストランでの割引など、VIPなサービスを受けられるというメリットも。

毎年もらえる無料宿泊券は、1泊3~4万円するようなホテルも利用できるため、実質これだけでも年会費をペイできているといえます。